Update 6 oktober 2022 – Op dinsdag 4 oktober 2022 is de Nota van wijziging van het Belastingplan 2023 gepubliceerd. Noemenswaardig is dat hierin een wetswijziging wordt voorgesteld die tot gevolg heeft dat de aftrek van periodieke giften in de inkomstenbelasting per 1 januari 2023 wordt beperkt. Voor meer informatie verwijzen wij naar paragraaf 5 ‘Erven en schenken’ van dit nieuwsbericht.

1. Tarieven

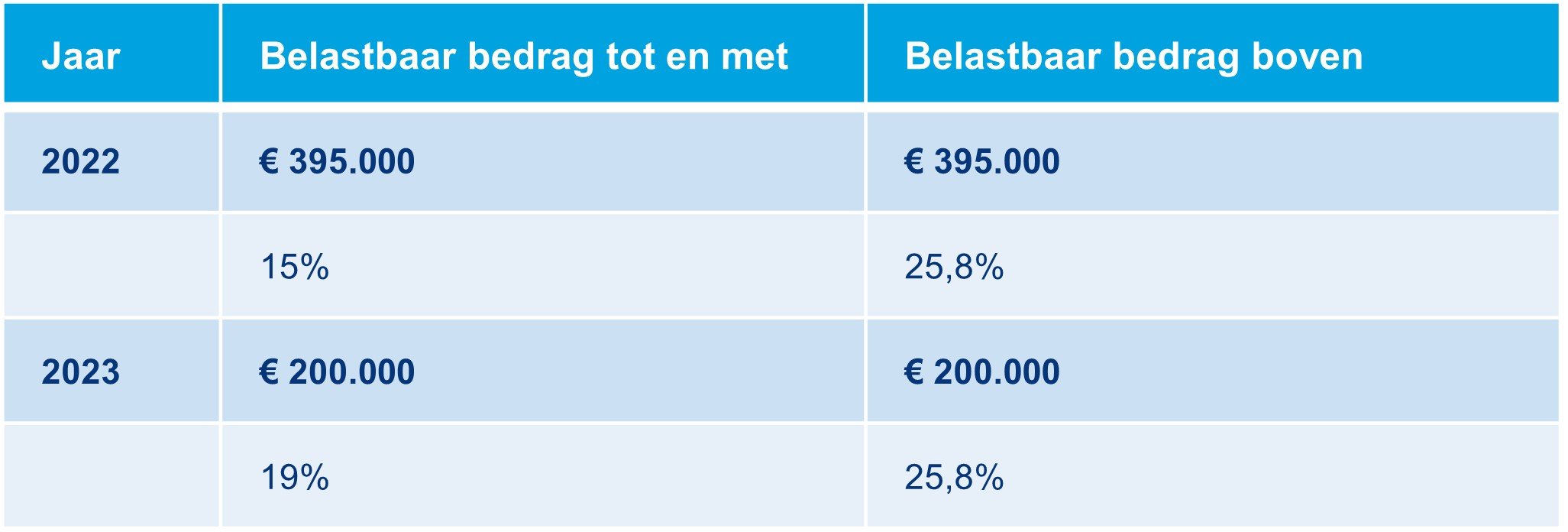

De schijfgrens van de laagste tariefschijf in de vennootschapsbelasting (Vpb) wordt per 1 januari 2023 verlaagd van € 395.000 naar € 200.000. Daarnaast wordt het lage opstaptarief in de Vpb verhoogd van 15% naar 19%.

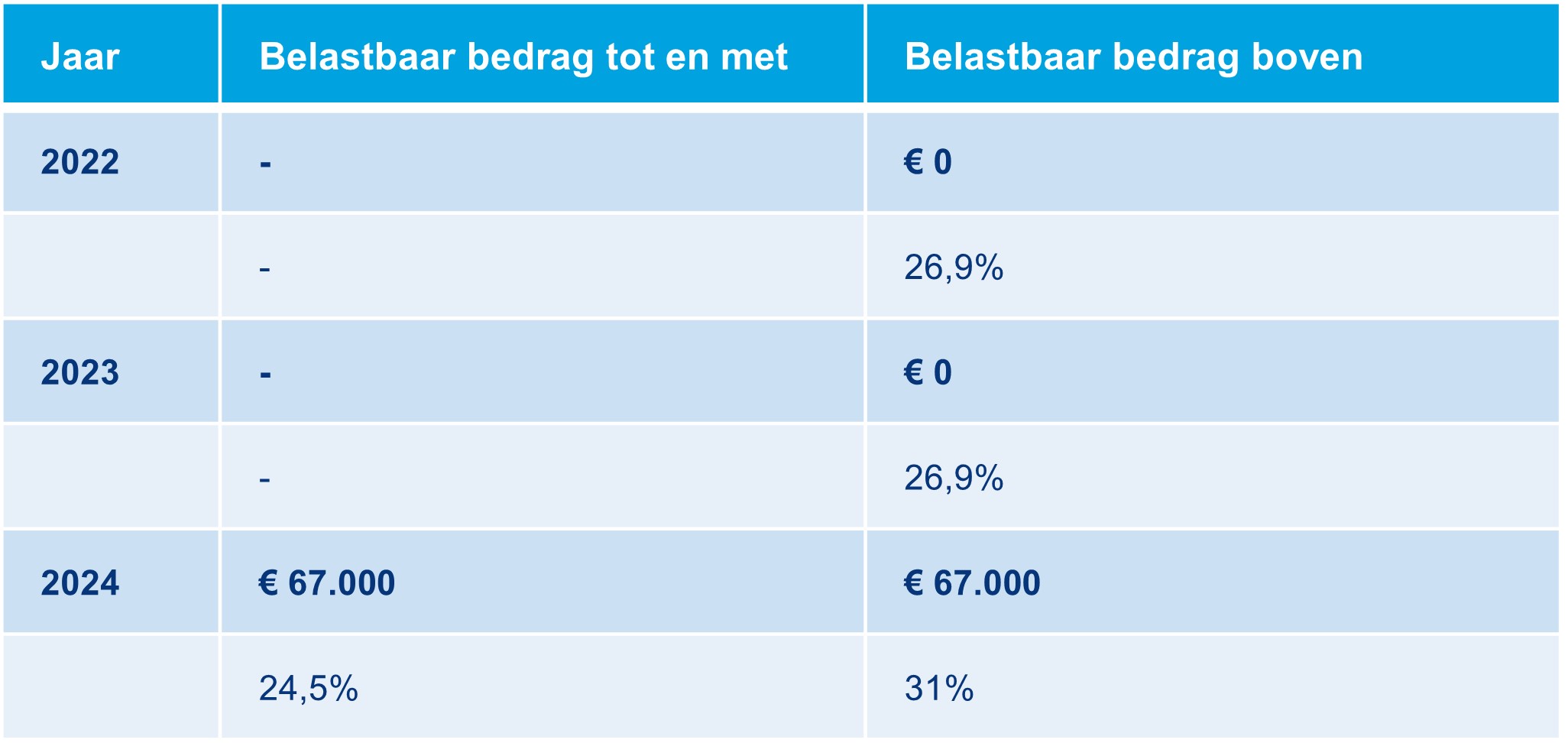

Het kabinet wil met ingang van 1 januari 2024 een tweede tariefschijf in box 2 introduceren. De eerste € 67.000 aan inkomen uit aanmerkelijk belang (box 2-inkomen) wordt belast tegen een tarief van 24,5% en het meerdere tegen een tarief van 31%. Voor fiscaal partners betekent dit dat wanneer zij ervoor kiezen het box 2-inkomen in hun aangifte gelijk over hen te verdelen, het lage tarief van toepassing is op een box 2-inkomen van € 134.000.

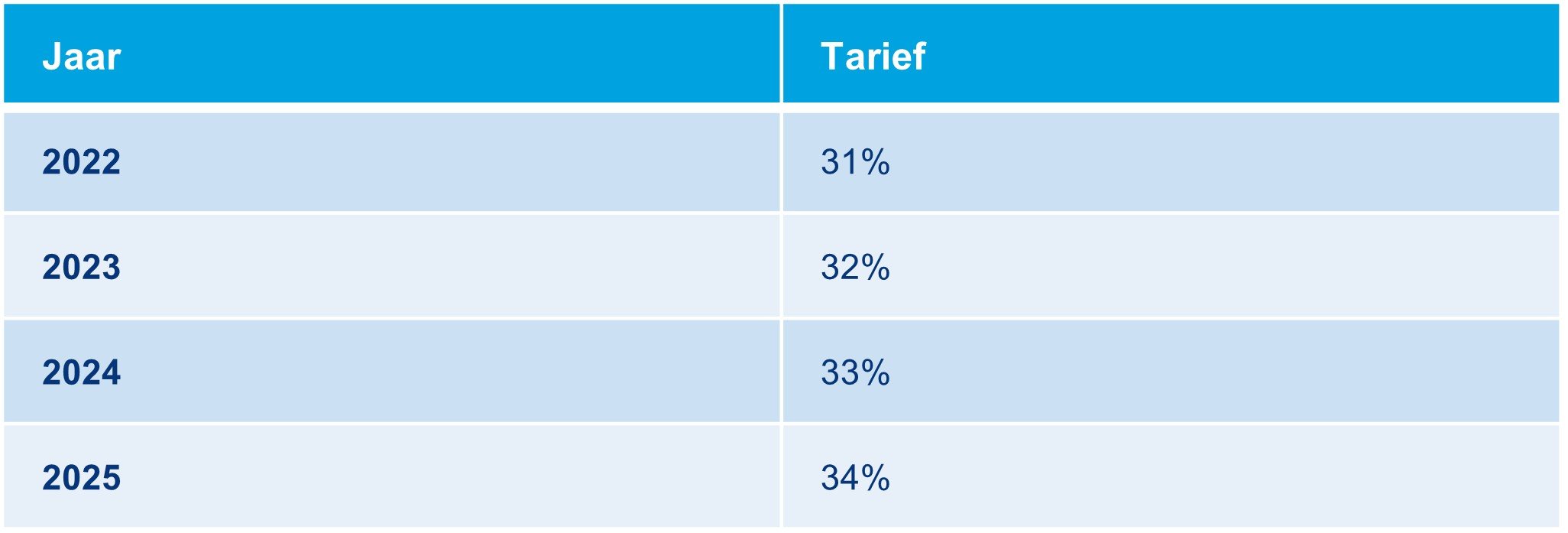

Ook het tarief voor de vermogensrendementsheffing (box 3) wordt verhoogd. Dit gebeurt in drie jaarlijkse stappen van 1%, zodat het tarief in 2025 uiteindelijk 34% bedraagt. Tegelijkertijd wil het kabinet het heffingvrije vermogen met ingang van 1 januari 2023 verhogen naar € 57.000. Voor fiscaal partners is dit dus een bedrag van € 114.000.

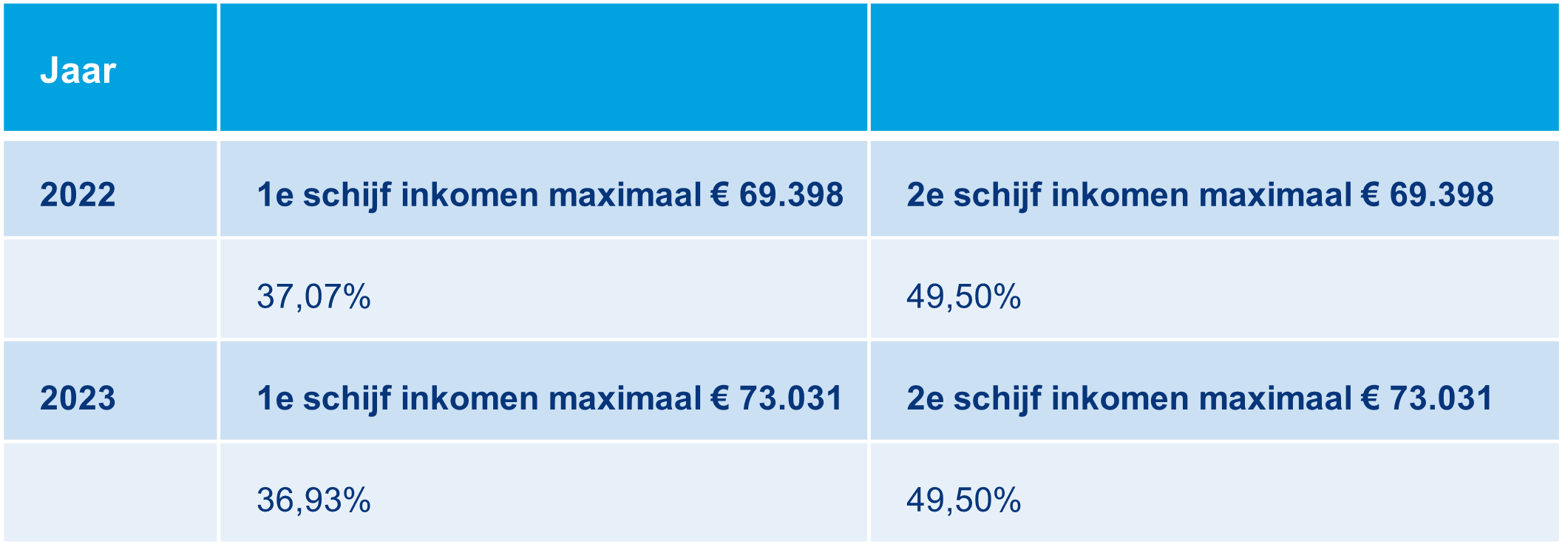

Het kabinet wil de inkomstenbelasting in box 1 (werk en woning) iets verlagen. Dit wordt bereikt door een verlaging van het tarief in de eerste schijf en een verhoging van de arbeidskorting.

Het algemene tarief van de overdrachtsbelasting wordt per 1 januari 2023 verhoogd van 8% naar 10,4%. Het verlaagde tarief van 2% voor de verkrijging van een eigen woning (en 0% in specifieke situaties) wijzigt niet.

2. Beleggingen

Het kabinet stelt voor om het rechtsherstel voor belastingplichtigen in box 3 wettelijk vast te leggen. De Hoge Raad oordeelde op 24 december 2021 in het zogenoemde Kerstarrest dat box 3 sinds 1 januari 2017 in strijd was met het Europees Verdrag tot bescherming van de Rechten van de Mens. Naar aanleiding van het Kerstarrest heeft de Staatssecretaris van Financiën rechtsherstel verleend aan belastingplichtigen die bezwaar hebben gemaakt tegen hun aanslagen inkomstenbelasting 2017 t/m 2020. Het rechtsherstel is verleend op basis van de zogenoemde ‘forfaitaire spaarvariant’ en werd geregeld in het ‘Besluit rechtsherstel box 3’. Dit besluit wordt nu dus omgezet in wetgeving. Wilt u meer weten over het rechtsherstel in box 3? Lees dan onze nieuwsbrief van 15 april 2022.

Het kabinet is voornemens om per 1 januari 2026 een nieuw box 3-stelsel in te voeren, waarbij inkomsten uit vermogen worden belast op basis van het werkelijk behaalde rendement. Voor de jaren 2023 t/m 2025 stelt het kabinet overbruggingswetgeving voor op basis van de forfaitaire spaarvariant die ook is gebruikt voor het rechtsherstel over de jaren 2017 t/m 2022. Verder stelt het kabinet voor om het huidige belastingtarief van box 3 per jaar stapsgewijs met 1%-punt te verhogen van 31% naar 34% in 2025. Het heffingvrije vermogen wordt per 1 januari 2023 verhoogd van € 50.650 naar € 57.000 per belastingplichtige. Voor fiscaal partners is dit dus een bedrag van € 114.000.

Bij de forfaitaire spaarvariant wordt voor de vermogensrendementsheffing van box 3 aangesloten bij de werkelijke samenstelling van het box 3-vermogen van een belastingplichtige. Dit betekent dat zal worden gewerkt met drie vermogenscategorieën: banktegoeden, schulden en overige bezittingen. Aan iedere vermogenscategorie wordt een separaat (fictief) rendementspercentage gekoppeld. Kort gezegd wordt voor banktegoeden uitgegaan van de actuele spaarrente, voor schulden wordt aangesloten bij de markthypotheekrente en voor overige bezittingen wordt, net als nu, uitgegaan van het meerjarige gemiddelde rendement van onroerende zaken, aandelen en obligaties. Op basis van huidige gegevens worden voor het jaar 2022 de volgende rendementspercentages verwacht: (i) 0,01% voor banktegoeden, (ii) 2,46% voor schulden (fictieve rentelast) en (iii) 5,53% voor overige bezittingen.

Het rendementspercentage voor banktegoeden en schulden wordt jaarlijks achteraf bepaald op basis van gegevens van De Nederlandsche Bank in de periode januari t/m november van het betreffende kalenderjaar.

Om te voorkomen dat belastingplichtigen vlak vóór de peildatum van de vermogensrendementsheffing van box 3 (1 januari) ‘overige bezittingen’ omzetten in banktegoeden of tijdelijk meer schulden aantrekken, introduceert het kabinet een anti-misbruikmaatregel met een driemaandstermijn. Dit houdt bijvoorbeeld in dat indien een belastingplichtige in een periode van drie maanden waarin de peildatum van box 3 valt ‘overige bezittingen’ omzet in banktegoeden en die banktegoeden ná de peildatum van box 3 weer omzet in ‘overige bezittingen’, dat betreffende vermogen als ‘overige bezitting’ wordt gekwalificeerd op de peildatum van 1 januari. De anti-misbruikmaatregel is niet van toepassing als de belastingplichtige zakelijke overwegingen (niet fiscale redenen) voor de omzetting van het vermogen aannemelijk kan maken.

De Hoge Raad heeft eerder geoordeeld dat de overheid geen verplichting heeft om ook belastingplichtigen te compenseren die géén bezwaar hadden gemaakt tegen hun box 3-heffing over de jaren 2017 t/m 2020, als hun aanslag al onherroepelijk vaststond ten tijde van het Kerstarrest. De politiek zou er uiteraard wel voor kunnen kiezen om deze groep belastingplichtigen alsnog tegemoet te komen. Op Prinsjesdag 2022 heeft het kabinet bekend gemaakt deze groep niet-bezwaarmakers géén rechtsherstel te bieden. De belangrijkste afweging daarvoor is de budgettaire derving die het gevolg is van een dergelijke compensatie.

Het kabinet heeft gereageerd op het Interdepartementale Beleidsonderzoek Vermogensverdeling (IBO) dat op 8 juli 2022 is verzonden naar de Tweede Kamer. Het kabinet is van mening dat de geconstateerde fiscale onevenwichtigheden, opmerkelijke belastingconstructies en negatief geëvalueerde fiscale regelingen te lang over het hoofd zijn gezien en dat deze moeten worden aangepakt. Het uitgangspunt zal zijn dat vermogen zwaarder wordt belast, om de lasten op arbeid voor werknemers en werkgevers te verlagen. Het kabinet gaat hier deze kabinetsperiode (verder) mee aan de slag.

Hoewel op dit moment niet duidelijk is welke maatregelen het kabinet zal nemen, is wel duidelijk dat het kabinet in het voorjaar van 2023 met een verdere invulling zal komen van de (eerste) te nemen maatregelen. Het ligt voor de hand dat deze maatregelen dan per 2024 van kracht zullen worden.

Het kabinet is voornemens de zogenoemde leegwaarderatio per 1 januari 2023 te actualiseren. Dit heeft tot gevolg dat de fiscale waarde van een verhuurde of verpachte woning in box 3 en voor toepassing van de schenk- en erfbelasting zal stijgen. Tevens stelt het kabinet voor om woningen met een tijdelijk huurcontract niet meer in aanmerking te laten komen voor toepassing van de leegwaarderatio. Verder zal voor verhuur aan gelieerde partijen, zoals kinderen, de leegwaarderatio effectief worden afgeschaft.

De beoogde inwerkingtreding van deze maatregelen is 1 januari 2023.

Het kabinet wil per 1 januari 2024 in de vennootschapsbelasting (Vpb) een maatregel introduceren op basis waarvan fiscale beleggingsinstellingen (fbi’s) niet meer direct in vastgoed mogen beleggen.

De maatregel is op hoofdlijnen als volgt vormgegeven. Ten eerste wordt geregeld dat een beleggingsinstelling niet langer mag beleggen in vastgoed om voor het fbi-regime in aanmerking te komen. Daarbij wordt geen onderscheid gemaakt tussen in Nederland en buiten Nederland gelegen vastgoed. Ten tweede wordt de zogenaamde financieringseis aangepast. De huidige eis dat de financiering met vreemd vermogen niet hoger mag zijn dan 60% van de boekwaarde van het vastgoed komt te vervallen. Dit heeft – kortgezegd – tot gevolg dat voor beleggingen zal gelden dat de financiering met vreemd vermogen wordt beperkt tot ten hoogste 20% van de boekwaarde van die beleggingen. Ten derde komen bepaalde uitbreidingen van het begrip beleggen van vermogen – die allen verband houden met het beleggen in vastgoed – voor toepassing van het fbi-regime te vervallen.

In de praktijk beleggen fbi’s over het algemeen ofwel in effecten (effecten-fbi’s) ofwel in vastgoed (vastgoed-fbi’s). De vastgoedmaatregel ziet op vastgoed-fbi’s en zorgt ervoor dat de winst behaald met vastgoed in alle gevallen kan worden belast tegen het reguliere Vpb-tarief. De vastgoedmaatregel heeft geen gevolgen voor effecten-fbi’s.

3. Ondernemingen – nationaal

Het kabinet heeft nog niet inhoudelijk gereageerd op de evaluatie van de BOR in de schenk- en erfbelasting en de DSR in de inkomstenbelasting. Een kabinetsreactie volgt in november dit jaar. Daarbij gaat het kabinet in op wat nodig is om te voldoen aan de afspraken uit het coalitieakkoord, namelijk het ondersteunen van de continuïteit van familiebedrijven door reële bedrijfsopvolging eenvoudiger en eerlijker te maken en oneigenlijk gebruik van de vrijstelling tegen te gaan. Uit de begroting voor 2023 volgt dat de huidige BOR en DSR in 2023 naar verwachting ongewijzigd blijven.

Het kabinet heeft wel aangegeven dat zij voornemens is om in ieder geval verhuurd vastgoed standaard als beleggingsvermogen aan te merken. Mocht deze maatregel worden ingevoerd, dan zal verhuurd vastgoed niet meer onder toepassing van de BOR en de DSR kunnen worden overgedragen. Het is nog niet duidelijk of het kabinet aanvullende versoberingen zal aankondigen in november.

Mocht u overwegen om uw familiebedrijf in de (nabije) toekomst over te dragen, dan is nu hét moment om daar (versneld) naar te kijken.

Meer weten over bedrijfsopvolging?

In onze Tackling podcast van 28 oktober 2021: ‘Bedrijfsopvolging, hoe een goede voorbereiding het verschil kan maken’, bespreken gastvrouw Eline Ronner en gasten van netwerkorganisatie Familiebedrijven Nederland (FBNed) en Loyens & Loeff op welke wijze een bedrijfsopvolging binnen het familiebedrijf het beste kan worden voorbereid.

Vanaf 2023 wordt het budget voor de EIA met € 100 miljoen en het budget voor de MIA/VAMIL met € 50 miljoen verhoogd. De beoogde inwerkingtredingsdatum voor de verhoging van de EIA en de MIA/VAMIL is 1 januari 2023. De EIA en de MIA/VAMIL worden op dit moment geëvalueerd. Aan de hand van deze evaluatie zal het kabinet in 2023 de budgetverdeling over de EIA en de MIA/VAMIL heroverwegen voor de jaren vanaf 2024.

4. Beloningen

Op dit moment biedt de 30%-regeling expats een belastingvrije vergoeding voor extraterritoriale kosten, wegens het in Nederland werken voor een Nederlandse inhoudingsplichtige/werkgever. De 30%-vergoeding wordt berekend over de totale in Nederland belastbare arbeidsbeloning van de expat.

In het Belastingplan 2023 wordt voorgesteld om een maximum te gaan hanteren voor de basis voor de 30%-vergoeding. Dit maximum wordt € 216.000 (het bedrag voor 2022 op basis van de Wet normering topinkomens). De aftoppingsmaatregel treedt per 1 januari 2024 in werking. Voor werknemers voor wie de 30%-regeling in laatste loontijdvak van 2022 van toepassing is, treedt op basis van een overgangsregeling de maatregel pas in werking per 1 januari 2026.

De onbelaste reiskostenvergoeding wordt verhoogd van maximaal € 0,19 per kilometer in 2022 naar € 0,21 per kilometer per 2023. Per 1 januari 2024 zal dit bedrag verder worden verhoogd naar € 0,22 per kilometer. Als wordt gereisd met het openbaar vervoer, mogen de werkelijke kosten belastingvrij worden vergoed. De thuiswerkvergoeding wordt verhoogd middels een inflatiecorrectie, tot circa € 2,13 per dag.

De hoogte van het loon van een aanmerkelijkbelanghouder die werkzaamheden verricht voor zijn vennootschap (DGA) moet binnen bepaalde kaders worden vastgesteld. Zo mag het niet meer dan 25% lager worden vastgesteld dan het loon dat, kort gezegd, passend is voor de dienstbetrekking van de DGA (‘doelmatigheidsmarge’). Het kabinet stelt in het Belastingplan 2023 voor om deze doelmatigheidsmarge geheel af te schaffen; hierdoor zal in veel gevallen het gebruikelijk loon hoger uitvallen.

In 2022 bedraagt de vrije ruimte per werkgever 1,7% van de totale fiscale loonsom tot € 400.000, plus 1,18% van de loonsom boven € 400.000. Als gevolg van de inflatie zijn de kosten van werkgevers voor vergoedingen en verstrekkingen aan werknemers toegenomen, terwijl de loonsom vaak niet zo sterk is gestegen. Daarom wordt in het Belastingplan 2023 voorgesteld om het percentage van 1,7% te verhogen met 0,22%.

5. Erven en schenken

Het kabinet heeft aangekondigd de eenmalige verhoogde schenkingsvrijstelling voor de eigen woning (de zogenoemde ‘jubeltonvrijstelling’) per 1 januari 2023 te willen verlagen tot de drempel van de ‘gewone’ eenmalige verhoogde schenkingsvrijstelling (in 2023 € 28.947). Het kabinet is voornemens de jubeltonvrijstelling per 1 januari 2024 geheel af te schaffen.

Mocht u willen schenken met optimaal gebruik van de jubeltonvrijstelling, dan dient u nog in 2022 (een deel van) de schenking te doen. De besteding van de jubeltonschenking mag worden gespreid over meerdere jaren. Voor jubeltonschenkingen gedaan in 2022 heeft de begiftigde tot ultimo 2024 om het bedrag te besteden aan een eigen woning. De mogelijkheid om de schenking zelf over meerdere jaren te spreiden vervalt in 2023. Dit houdt in dat als de schenker in 2022 bijvoorbeeld de helft van het bedrag van de jubeltonvrijstelling schenkt, dezelfde schenker enkel in 2023 de mogelijkheid heeft om de andere helft met toepassing van de jubeltonvrijstelling te schenken aan de begiftigde.

Voor giften aan culturele algemeen nut beogende instellingen (ANBI’s) mag een zogeheten multiplier worden toegepast. Voor de inkomstenbelasting houdt deze multiplier in dat het bedrag van aftrekbare giften wordt verhoogd met 25%, tot een maximum van € 1.250. Op basis van de huidige wet komen fiscale partners ieder in aanmerking voor de toepassing van deze multiplier zodat fiscale partners tot ten hoogste € 2.500 aan extra aftrek kunnen genieten. Het kabinet is voornemens de regeling per 1 januari 2023 te wijzigen en de maximale additionele aftrek voor giften aan een culturele ANBI voor fiscale partners te beperken tot € 1.250.

Het kabinet heeft voorgesteld om de aftrek van periodieke giften aan ANBI’s in de inkomstenbelasting vanaf 1 januari 2023 te beperken tot € 250.000 per kalenderjaar. De beperking geldt voor fiscaal partners samen. Dit is een absoluut maximum en geldt niet per ANBI.

Er geldt een uitzondering voor de op 4 oktober 2022, 16:00 uur, reeds aangegane verplichtingen tot het doen van periodieke giften. De uitzondering is van toepassing tot en met 31 december 2026. Dergelijke periodieke giften zijn, mits wordt voldaan aan de voorwaarden, nog vier kalenderjaren volledig aftrekbaar. Aangezien periodieke giften vaak worden overeengekomen voor een periode van vijf jaar, vallen de meeste bestaande situaties onder het overgangsrecht. Voor die gevallen waarin de verplichting is aangegaan voor een periode langer dan vijf kalenderjaren, geldt echter eveneens een overgangsperiode van vier kalenderjaren en kan dus wel sprake zijn van een aftrekbeperking.

6. Invordering

Het kabinet wil de mogelijkheid creëren om bijzondere situaties te kunnen aanwijzen waarin geen invorderingsrente in rekening wordt gebracht. Hiermee wil het kabinet meer mogelijkheden bieden om in uitzonderlijke situaties maatwerk te kunnen leveren.

In een uitvoeringsbesluit zullen de specifieke situaties worden opgenomen waarin het niet redelijk wordt geacht om invorderingsrente in rekening te brengen.

7. Overige fiscale ontwikkelingen

De verhuurderheffing wordt met ingang van 1 januari 2023 afgeschaft. De afschaffing was al onderdeel van de afspraken in het coalitieakkoord en is bedoeld om woningcorporaties ruimte te geven om te investeren in de betaalbaarheid van woningen, naast noodzakelijke investeringen in de woningvoorraad, verduurzaming en nieuwbouw.

Het kabinet wil de belastingkorting voor vennootschapsbelastingplichtigen die hun voorlopige aanslag in één keer betalen met ingang van 1 januari 2023 afschaffen.

Het in één keer betalen van de gehele voorlopige aanslag vennootschapsbelasting brengt vanaf 2023 geen voordeel met zich mee. De belastingkorting blijft wel gelden voor aanslagen inkomstenbelasting die in één keer worden betaald.

Op 13 september 2022 is het wetsvoorstel ‘Wet excessief lenen bij eigen vennootschap’ (wetsvoorstel) aangenomen door de Tweede Kamer. Het wetsvoorstel is naar de Eerste Kamer gestuurd voor verdere behandeling. Het drempelbedrag aan schulden bedraagt € 700.000. De beoogde inwerkingtreding van het wetsvoorstel is nog steeds 1 januari 2023 met als eerste peildatum 31 december 2023. Zie voor meer informatie over dit wetsvoorstel ons nieuwsbericht van 4 oktober 2021.

Het kabinet streeft naar aanpassing van het fiscaal kwalificatiebeleid van (buitenlandse) rechtsvormen om te voorkomen dat kwalificatieverschillen tussen landen ontstaan. De beoogde maatregelen bestaan uit:

- het wettelijk vastleggen van het huidige kwalificatiebeleid van buitenlandse rechtsvormen en wettelijke aanvullingen voor niet vergelijkbare rechtsvormen; en

- het afschaffen van het toestemmingsvereiste en daarmee het einde van de vennootschapsbelastingplicht van de open cv met bijbehorend overgangsrecht. Het onderscheid tussen besloten en open cv’s komt daarmee te vervallen.

Deze wijzigingen hebben gevolgen voor meerdere belastingsoorten, waaronder de inkomstenbelasting en vennootschapsbelasting. Zie voor meer informatie over de beoogde maatregelen onze nieuwsbrief van 30 maart 2021.

Naar verwachting wordt het wetsvoorstel in het voorjaar van 2023 gepubliceerd. De beoogde inwerkingtredingsdatum van het wetsvoorstel is dan 1 januari 2024.

Het wetsvoorstel ‘Wet aanpassing fiscale regeling voor aandelenopties’ is op 28 juni 2022 aangenomen door de Tweede Kamer. De wet zou voor vanaf 1 januari 2023 gevolgen moeten hebben voor belastingplichtigen. Het wetsvoorstel ligt nu ter behandeling bij de Eerste Kamer. Zie voor meer informatie over dit wetsvoorstel ons nieuwsbericht van 22 september 2021.

De bestuurdersbeloning die een buitenlandse vennootschap betaalt aan zijn in Nederland woonachtige bestuurder of commissaris, is belastbaar voor de Nederlandse inkomstenbelasting. Ter voorkoming van dubbele belasting geven belastingverdragen veelal recht op een belastingvermindering ter grootte van het in het buitenland betaalde belastingbedrag (creditmethode). In plaats van een credit, keurt de Nederlandse staatssecretaris van Financiën al vele jaren goed dat de buitenlandse bestuurdersbeloning (onder voorwaarden) wordt vrijgesteld voor de inkomstenbelasting. Deze goedkeuring eindigt per 1 januari 2023. Als volgens het betreffende belastingverdrag een creditmethode van toepassing is op de bestuurdersbeloning, zal de beloning uiteindelijk belastbaar zijn tegen het hoogste toepasselijke tarief van de beide landen. Voor de meeste in Nederland woonachtige bestuurders van buitenlandse ondernemingen zal dit per saldo leiden tot een hogere belasting op hun bestuurdersbeloning.

Contact

Heeft u vragen over de op Prinsjesdag ingediende wetsvoorstellen of de overige fiscale ontwikkelingen? Neem dan contact op met uw Loyens & Loeff-adviseur of met een van onze adviseurs van het team Family Owned Business & Private Wealth. Wij zijn u graag van dienst.

Disclaimer

Hoewel deze publicatie met grote zorgvuldigheid is samengesteld, aanvaarden Loyens & Loeff N.V. en alle andere entiteiten, samenwerkingsverbanden, personen en praktijken die handelen onder de naam ‘Loyens & Loeff’, geen enkele aansprakelijkheid voor de gevolgen van het gebruik van de informatie uit deze uitgave zonder hun medewerking. De aangeboden informatie is bedoeld ter algemene informatie en kan niet worden beschouwd als advies.